杏彩体育唯一官网:新能源汽车拉动SiC第三代半导体上车:衬底与外延环

)和OBC(充电单元),相比于Si器件,SiC器件可减轻PCU设备的重量和体积,降低开关损耗,提高器件的工作温度和系统效率;OBC充电时,SiC器件可以提高单元功率等级,简化电路结构,提高功率密度,提高充电速度。

(2)光伏发电领域:SiC材料具有更低的导通电阻、栅极电荷和反向恢复电荷特性,使用SiC-Mosfet或SiC-Mosfet与SiC-SBD结合的光伏逆变器,可将转换效率从96%提升至99% +,能量损耗降低50% +,设备循环寿命提升50倍。

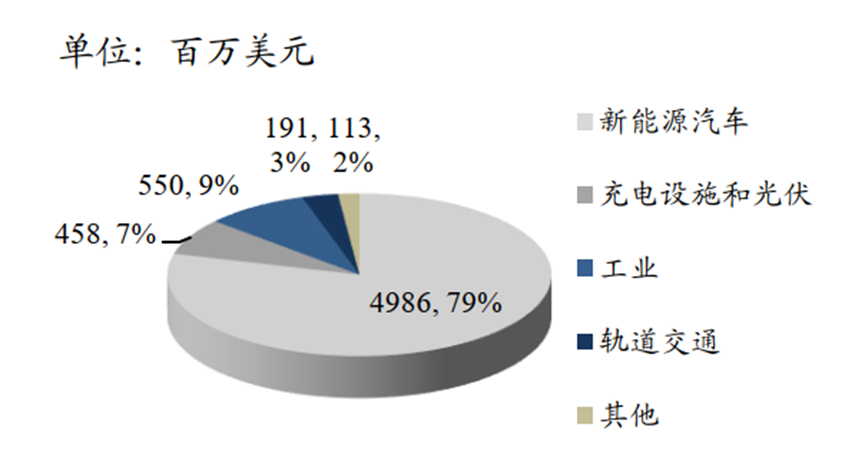

新能源汽车是未来第一大应用市场。2027年全球导电型SiC功率器件市场规模有望达63亿美元,2021-2027年CAGR达34%;2027年新能源汽车导电型SiC功率器件市场规模有望达50亿美元,占比高达79%。

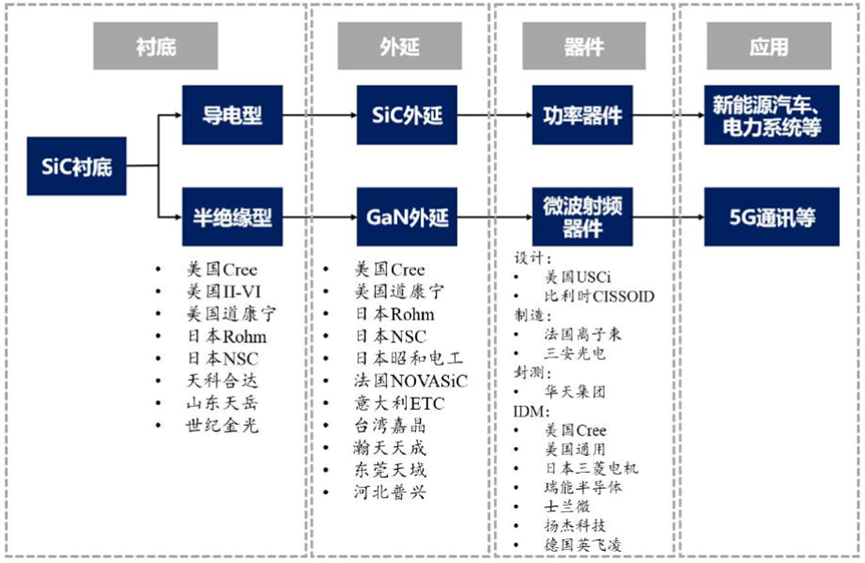

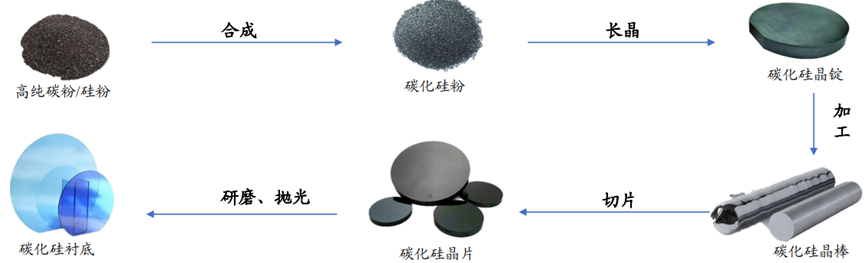

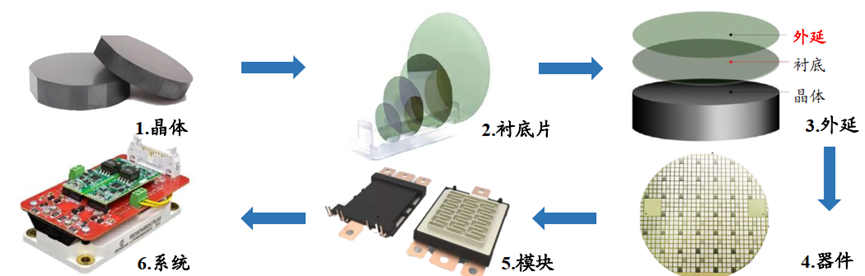

碳化硅器件产业链主要包括衬底、外延、器件制造(设计、制造、封测)三大环节。从工艺流程上看,首先由碳化硅粉末通过长晶形成晶碇,然后经过切片、打磨、抛光得到碳化硅衬底;衬底经过外延生长得到外延片;外延片经过光刻、刻蚀、离子注入、沉积等步骤制造成器件。

SiC产业链70%价值量集中在衬底和外延环节。碳化硅衬底、外延成本分别占整个器件的47%、23%,合计约70%,后道的器件设计、制造、封测环节仅占30%。这与硅基器件成本构成截然不同,硅基器件生产成本主要集中在后道的晶圆制造约50%(碳化硅器件制造也包含晶圆制造,但成本占比相对较小),衬底成本占比仅为7%。SiC产业链价值量倒挂的现象说明上游衬底厂商掌握着核心话语权,是国产化突破的关键。

海外龙头起步较早,长期垄断SiC衬底市场,CR3达80%。海外龙头企业在碳化硅领域起步较早,其中Wolfspeed和Ⅱ-Ⅵ公司在研发和产业化方面领先国内数十年,例如Wolfspeed/Ⅱ-Ⅵ的6寸半绝缘型碳化硅衬底量产时间早于国内天岳先进15/10年。根据Yole数据,2020年海外厂商的SiC衬底CR3达78%,其中Wolfspeed市占率45%,罗姆(收购SiCrystal)市占率20%,位居第二;国内龙头天科合达、天岳先进仅为3%、3%。

导电型衬底Wolfspeed一家独大,绝缘型衬底天岳先进入围前三。2020年全球导电型SiC衬底依旧被Wolfspeed、II-VI、罗姆垄断,CR3高达90%,其中Wolfspeed市占率高达62%,一家独大;半绝缘型衬底中天岳先进表现亮眼,市占率约30%,仅次于全球龙头II-VI、Wolfspeed的35%、33%。

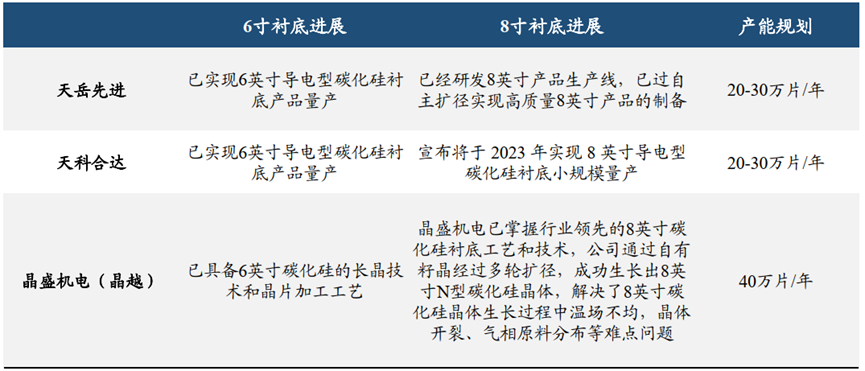

(1)天岳先进已经成功研发6英寸导电型碳化硅衬底,23年5月已经实现6寸衬底交付,处于产量的快速爬坡阶段,30万片6寸衬底产能释放将早于原计划的2026年。此外,天岳也实现高质量8英寸产品的制备。

(2)天科合达同样已经实现6英寸导电型碳化硅衬底的量产,2021年徐州生产基地6英寸系列产品产能达全国首位,2023年公司计划实现8英寸导电型碳化硅衬底的小规模量产。

(3)晶盛机电(晶越)已经掌握了6英寸碳化硅的长晶技术和晶片加工工艺,预期产能为40万片/年,此外晶盛机电已经掌握8英寸碳化硅衬底技术。

长晶:核心环节,通过物理气相传输法(PVT)在高温高压的条件下,将碳化硅原料气化并沉积在种子晶上,形成碳化硅单晶锭。需要精确控制各种参数,如温度、压力、气流、硅碳比等,以保证晶体的质量和纯度。

切片:将碳化硅单晶锭沿着一定的方向切割成薄片。由于碳化硅的高硬度和脆性,切割过程需要使用特殊的工具,如钻石线或多线切割机。切割过程会造成晶片表面的刀痕和损伤层,需要后续的研磨和抛光处理。

研磨:去除切割造成的表面缺陷和控制晶片厚度。根据研磨的目的和精度,可以分为粗磨和精磨两个阶段。研磨过程需要使用高硬度的磨料,如碳化硼或金刚石粉。

抛光:提高晶片表面光洁度和平整度。抛光也可以分为粗抛和精抛两个阶段。粗抛主要采用机械抛光方式,使用较小粒径的硬磨料,如B4C或金刚石等。精抛主要采用化学机械抛光(CMP)方式,利用化学腐蚀和机械磨损协同作用,实现晶片表面的全局平坦化

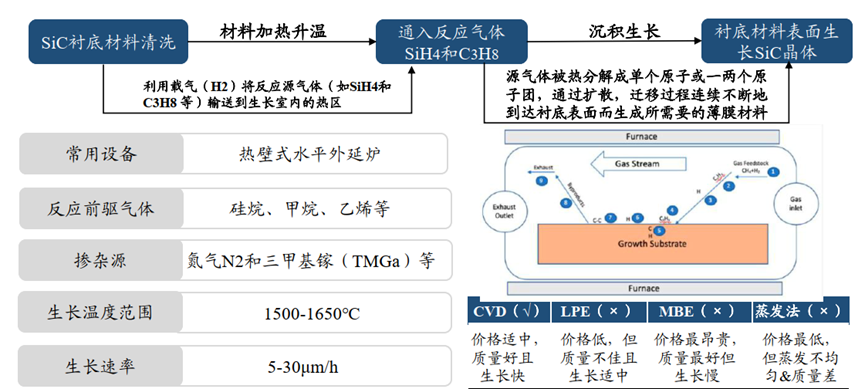

外延工艺必不可少。与传统硅器件不同,碳化硅器件不能直接制作在衬底上,需要在衬底上生长一层晶相同、质量更高的单晶薄膜(外延层),再制作器件。外延可分为①同质外延:在导电型SiC衬底生长SiC,常用于低功率器件/射频器件/光电器件;②异质外延:在半绝缘Sic衬底生长GaN,常用于高功率器件。

外延晶体更优质可控,层厚越大,耐压越高。碳化硅晶体生长的过程中会不可避免地产生缺陷、引入杂质,导致质量和性能不足,而外延层的生长可以消除衬底中的某些缺陷,使晶格排列整齐。外延厚度越大(难度越大),能承受的电压越高,一般100V电压需要1μm厚度外延,600V需要6μm,1200-1700V需要10-15μm,15000V则需要上百微米(约150μm)。

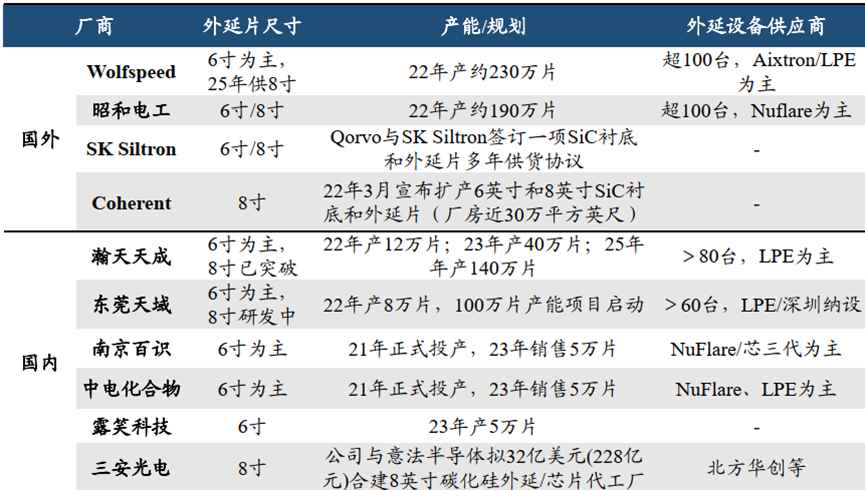

国外双寡头垄断全球市场,CR2超90%。2020年Wolfspeed与昭和电工分别占据全球碳化硅导电型外延片市场52%和43%的市场份额,合计高达95%,形成双寡头垄断。由于进口外延炉供货短缺+国内外延炉仍需验证+

瀚天天成和东莞天域国内CR2超80%。①技术方面:6寸外延均较为成熟和稳定,8寸均有储备,其中瀚天天成已实现8寸外延技术的突破,且具有量产能力;东莞天域正攻克关键技术,预计2025年首条8寸外延产线投产。②产能方面:瀚天天成2022年6寸产能达12万片,2023年计划产能40万片(包括6/8寸),至2025年产能目标约140万片;东莞天域2022年6寸产能达8万片,并且启动年产100万片的6/8寸外延项目,预计2025年竣工并投产

SiC外延主要设备是CVD。SiC外延需要严格控制厚度均匀性、掺杂均匀性、缺陷率和生长速率,方法包括化学气相沉积CVD、液相外延LPE、分子束外延MBE等,其中CVD兼备成本适中+外延质量好+生长速度快的优势,应用最广。CVD工艺流程:①利用载气(H2)将反应源气体(如SiH4/C3H8)输送到生长室内的热区;②气体达到被加热的SiC衬底,反应沉积单晶薄膜(外延片)。

MOCVD是新型CVD,沉积温度更低&沉积层多样。MOCVD反应源是金属有机化合物,传统CVD是无机化合物,一般有机物熔点比无机物低,且种类远大于无机物。因此MOCVD沉积温度(500-1200℃)显著低于传统CVD(900-2000℃),且能在不同衬底上沉积超薄层甚至原子层的特殊结构表面。

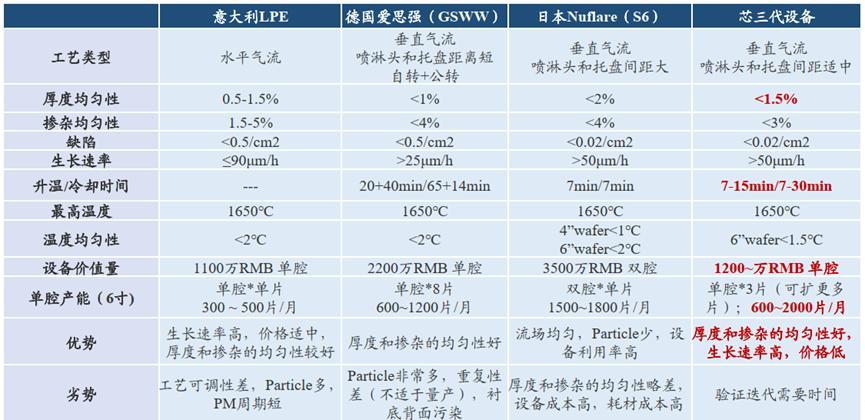

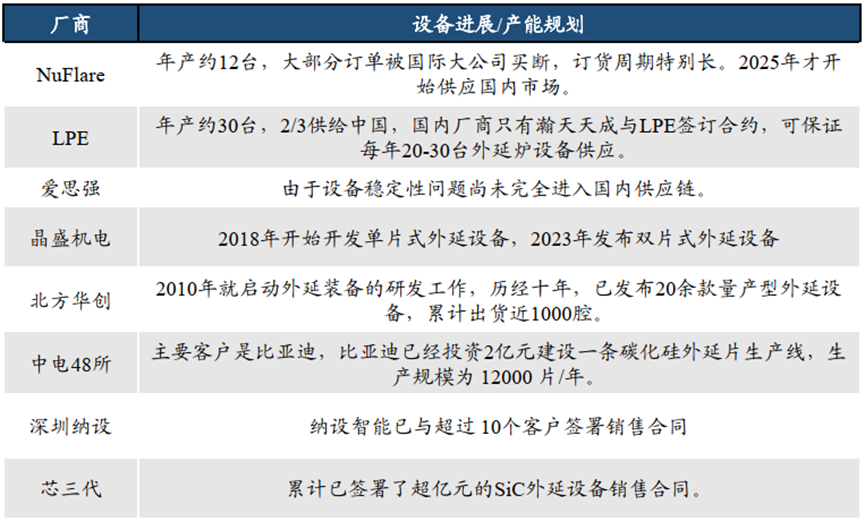

国内外延设备由国外厂商主导,国内主打外延设备以意大利的LPE、德国的爱思强、日本的Nuflare产品为主,其MOCVD设备的核心差异是对气体流量的控制:(1)Nuflare:垂直气流,喷淋头和托盘距离长,优势在于流场均匀、particle少、产能大,缺陷在于设备成本高(3500万元单腔)、厚度和掺杂的均匀性略差、耗材成本高。(2)LPE:水平气流,优势在于价格适中(1100万元单腔)、生长速率高、厚度和掺杂的均匀性较好,缺陷在于上壁粒子掉落导致良率偏低、工艺可调性差、PM周期短、单设备产能提升难度大。(3)爱思强:垂直气流(公转+自转),优势在于厚度和掺杂的均匀性好,缺陷在于重复性差(不适用量产)、Particle较多。

未来2-3年SiC MOCVD设备国产替代加速。国内设备相对国外在技术、成本和性价比方面具备优势,在SiC产业即将迎来井喷之际,时间上不允许国外几家厂商进行大的技术方案革新或者推倒重来。我们预计接下来2-3年SiC MOCVD会出现和LEDMOCVD格局类似的演变,即市场上国产短时间内大量替代国外设备。

大族激光作为国内激光厂商龙头,SiC晶锭激光切片机已交付验证。大族激光作为国内激光厂商龙头,具有明显的体量优势,经过长期激烈市场竞争,激光加工设备市占率约13%。根据大族激光2023年7月公司公告,应用于第三代半导体的SiC晶锭激光切片机已经交付客户进行验证。

德龙激光专注于高端激光设备和精细微加工,是国内唯二SiC切片设备供应厂商。德龙激光走定制化高端路线,凭借多年技术创新和工艺积累,德龙激光在半导体及光学领域,与下游知名客户建立了稳定的合作关系。现有SiC激光切片设备市场,大族激光为德龙激光唯一竞争对手,市占份额各占约50%。由于半导体行业高进入壁垒,短期内暂无其他明显竞争对手。

SiC行业中所使用的磨抛设备均由蓝宝石、硅晶等行业中的单一设备所改造延伸而来,因此厂商众多。国外厂商包括日本的秀和工业、Disco和东京精密,法国的Soitec,瑞士的梅耶博格,美国的Applied Materials和Speedfam等;国内厂商包括迈为、特思迪、扬帆半导体等。为满足产业化需求,切磨抛的全自动量产化正在逐步开展。

DISCO是全球半导体制造设备龙头,多年专注于晶圆减薄、抛光等领域。产品包括研磨机(Grinders)、抛光机(Polishers)、研磨抛光一体机(Grinder/Polisher)、表面平坦机(Sue Planer)等;在SiC减薄方面,公司采用4轴磨削和干法抛光以提高产品质量。

国。